관련종목▶

조용병 신한금융 회장 "인수 총력" 협상 공식화

신한금융지주의 ING생명 인수 작업이 '7부 능선'을 넘었지만 여전히 가격이 변수가 될 전망이다.

조용병 신한금융지주 회장이 14일 "ING생명 인수에 총력을 기울이고 있다"고 말해 지난 3월 이후 재협상이 진행중임을 부인하지 않았다. 하지만 조 회장은 "가격이 매우 중요한데 이에 따라 변수가 생길 수 있다"고 밝혔다.

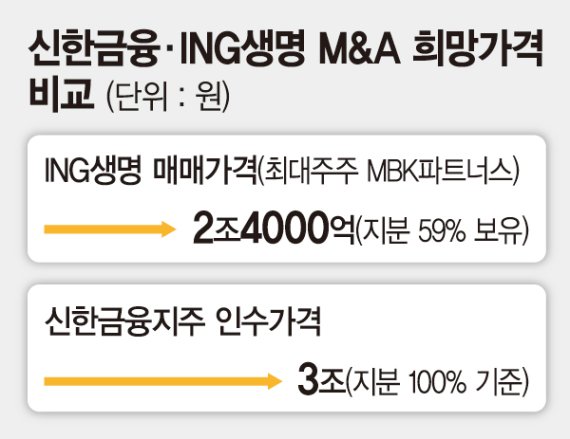

ING생명의 최대주주인 MBK파트너스가 신한금융에 제시한 매매 가격은 2조4000억원으로 3월 인수설이 나왔을 당시 시장에 알려진 2조5000억원과 큰 차이가 없다.

IB업계 고위 관계자는 "지분 100%도 아닌 59%를 2조4000억원에 살수는 없다"면서 "내부적으로는 지분 100% 인수 기준으로 3조 정도가 적당하다고 본다"고 전했다. 그는 또 "현재 인수작업이 7부능선을 넘은 것으로 보이지만 앞으로 1~2달간 가격에 대한 이견을 좁히지 못하면 어떤 변수가 생길지 장담하기 힘들다"고 말했다.

현재 상황에서 신한금융이 급하게 인수에 나설 이유가 없는 것도 협상이 길어지는 이유다.

ING생명이 현재 시장에 나온 매물 중에선 가장 훌륭한 선택지이긴 하지만 프리미엄을 과도하게 지불하면서까지 인수에 나서기는 힘들다는 것이다. 유진투자증권 김인 연구원은 "ING생명의 시가총액이 3조라고 본다면 59%는 1조 8000억원, 이걸 2조4000억원에 판다는건데 이건 프리미엄이 36% 가량 붙은 걸로 계산된다"면서 "장부가 기준으로도 프리미엄이 10%가량 붙은건데 신한금융이 급한게 없는 상황에서 굳이 이 가격을 받아들일지는 의문"이라고 말했다.

금융권 한 관계자는 "글로벌 시장에는 자기자본이익률(ROE)이 훨씬 높고 가격은 더 싼 매물들이 많이 있다"면서 "과도한 프리미엄을 지불하면서까지 ING에만 매달릴 필요는 없어보인다"고 말했다. 실제로 신한금융지주가 앞서 인수한 푸르덴셜베트남파이낸스의 경우 연간 수익은 3000억원, ROE는 15%에 이르지만 인수금액은 1614억(공시기준)에 불과했다. 신한금융지주의 ROE는 현재 8% 수준으로 내부적으로는 10%까지 끌어올린다는 계획이다.

라이벌이 없는 협상이라는 점도 가격이 하락할 것이라는 예측을 가능하게 한다.

김인 애널리스트는 "인수가라는 것은 경쟁이 붙어야 높아지게 마련인데 지금은 경쟁 대상이 없다"면서 "가장 강력한 라이벌인 KB금융은 지난해 증권, 보험, 캐피탈 인수 이후 내부적으로 정리가 필요한 시점이라 나서지 않을 것"이라고 전망했다.

현재 신한금융은 2조3000억원의 자본여력을 가지고 있다. 6월말 기준 이중 레버리지 비율인 122.72%를 권장 수준인 130% 까지 출자 한다고 하면 출자여력은 1조3000억원이 되고 6월말 이후에 조달하는 8000억원의 이중레버리지 비율을 감안하면 1조원가량의 레버리지 여력이 생긴다.

wild@fnnews.com 박하나 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지