관련종목▶

시중銀, 이자율·외환파생상품 등서

추가 증거금 요청받은 규모 약 1조5000억 이상 추정

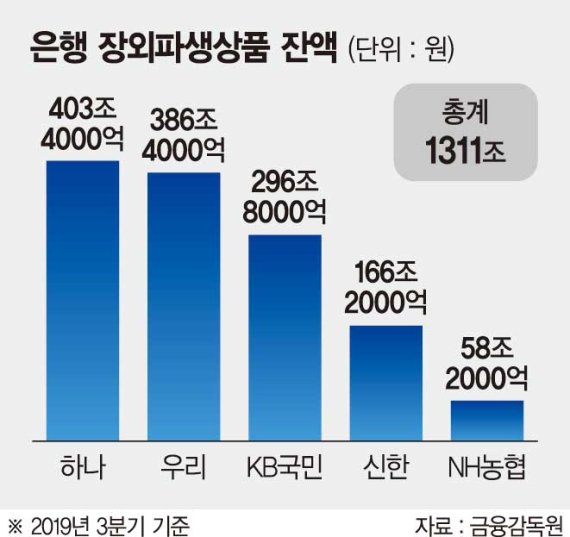

은행 장외파생상품 잔액 1311조

증권사는 ELS·은행은 외환 관련 증거금 노출규모 커

은행 외화유동성 관리 등 양호...장기 불확실성 대비 모니터링 강화 필요

추가 증거금 요청받은 규모 약 1조5000억 이상 추정

은행 장외파생상품 잔액 1311조

증권사는 ELS·은행은 외환 관련 증거금 노출규모 커

은행 외화유동성 관리 등 양호...장기 불확실성 대비 모니터링 강화 필요

22일 금융권에 따르면 지난 19일 전 세계적인 코로나19 사태에 의해 증시 충격이 가중되고 원·달러 환율이 급격히 상승하면서 파생상품 손실 우려가 커짐에 따라 대형 증권사들 뿐만 아니라 시중은행들도 상당한 규모의 마진콜 요청을 받은 것으로 알려졌다. 증권사들은 최소 3조원 이상 마진콜 요청을 받았고, 시중은행들도 약 1조5000억원 이상의 마진콜 요청을 받았을 것으로 추정된다.

마진콜은 장외파생상품 계약에서 증거금 조항 때문에 생기는 것이다. 이는 투자손실 우려 시점에 일정 부분을 담보하기 위함이다.

증권사들은 ELS(주가연계증권) 관련 증거금 노출 규모가 크고 은행들은 FX-스왑 등 외환 관련 증거금 노출 규모가 큰데, ELS가 레버리지(차입)가 훨씬 크다보니 증권사들의 증거금 노출 규모가 은행들에 비해 더 방대한 것이란 분석이다. 다만 은행들의 장외파생상품 잔액이 워낙 많고, 시장 불확실성이 확대됨에 따라 은행들도 상당한 규모로 증거금이 노출된 것이다. 한 금융권 관계자는 "일부 은행들의 ELS 자체헤지 포지션이 중대형 증권사만큼 크고, 최근 자산가치 급락과 달러가치 급등으로 이자율파생상품, 외환파생상품 등에서 추가 증거금 납부요청이 많은 것으로 전해졌다"며 "마진콜 요청이 있는데, (은행) 트레이딩 하우스에서 이에 대응하기 위해 국채, 회사채를 매도하는 등의 움직임도 나타나고 있는 것으로 안다"고 말했다.

금융권 일각에선 은행들의 자산이 많고 바젤3 도입으로 외화유동성을 면밀히 관리해 크게 우려할 수준은 아니라는 분석도 나온다. 다만 시장 불확실성이 장기간 지속될 것이라는 전망이 있고, 증거금 노출 규모도 크고 빠르게 증가할 수 있어 모니터링 강화가 필요하다는 지적이다. 또 다른 금융권 관계자는 "마진콜 리스크를 경감시키기 위해 시중은행과 증권사가 한방향으로 달러를 구하려다 오히려 원·달러 환율을 급등시키고 자금시장을 경색시켜 시장 충격을 더욱 키우는 등의 문제가 발생할 수 있는 만큼 금융당국의 모니터링이 다각도로 이뤄져야 한다"고 전했다.

kschoi@fnnews.com 최경식 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지