국제유가가 사상 처음으로 마이너스(-)로 추락했다. 미국 유가 기준물인 서부텍사스산원유(WTI) 5월 인도분이 20일(이하 현지시간) -37.63달러에 마감했다. 석유저장시설이 조만간 포화상태가 될 것이란 우려가 마이너스 유가를 불렀다.

6월 인도분은 20달러 이상을 유지했지만 미 셰일석유 업체들의 대규모 연쇄 도산이 불가피해졌다.

반면 유가 폭락을 예상하고 비싼 돈을 들여서라도 석유저장시설 확보에 나섰던 트레이더들은 앉은 자리에서 떼돈을 벌게 됐다. 이들은 5월 인도분 석유를 한 달 동안 저장했다가 6월에 시장에 풀면 배럴당 60달러 가까운 차익을 거둘 수 있게 됐다.

■ 사상 첫 마이너스

월스트리트저널(WSJ), 파이낸셜타임스(FT), CNBC 등 외신에 따르면 이날 뉴욕상업거래소(NYMEX)에서 WTI 5월 인도분은 장중 -40.32달러까지 폭락하는 약세를 보인 끝에 결국 배럴당 37.63달러에 마감했다. 5월물은 이날로 거래를 마감해 거래량이 많지 않았다는 점도 작용했지만 신종 코로나바이러스 감염증(코로나19)에 따른 수요둔화 충격이 석유시장에 사상 첫 마이너스 유가를 불러올 정도로 심각하다는 점을 다시 입증했다.

21일부터 근월물이 되는 6월 인도분 가격 역시 17일 마감가에 비해 18% 폭락한 20.43달러에 마감했고, 7월물은 11% 낮은 26.18달러로 거래를 마쳤다.

국제유가 기준물인 브렌트유는 해상 석유로 유조선에 곧바로 실어 수요가 더 높은 곳으로 보낼 수 있다는 장점 덕에 폭락세를 타지는 않았다.

브렌트 6월 인도분은 런던 ICE 거래소에서 지난주말보다 배럴당 8.9% 급락한 25.57달러에 마감했다. 브렌트유는 5월 인도분 거래가 이미 종료된 상태다.

■ 저장할 곳이 없다

WTI가 마이너스로 추락한 것은 생산될 석유를 저장할 시설이 포화상태로 치닫고 있기 때문이다.

유가 폭락으로 석유업체들이 앞다퉈 유정 폐쇄에 나서고 있지만 유정이 폐쇄되기까지는 시간이 걸리기 때문에 이들은 그 동안 뿜어져 나오는 석유를 처리해야 한다.

코로나19로 사람들이 집에 머물면서 자동차 운행이 거의 중단됐고, 항공기 운항도 개점휴업 상태이며, 공장 가동 역시 멈췄다. 코로나19 이후 전세계 석유수요는 30% 감소한 것으로 추산된다.

에너지 애스펙츠의 암리타 센은 "(WTI 유종을 생산하는 오클라호마주) 쿠싱의 저장 탱크는 5월이면 꽉 찰 것"이라고 전망했다.

저장 측면에서 브렌트는 WTI에 비해 이점을 갖고 있다. 센은 "브렌트는 생산하자마자 곧바로 유조선에 싣고 전세계 곳곳으로 이동할 수 있다"고 지적했다.

내륙 깊숙한 곳에 자리잡은 미 셰일석유 업체들은 송유관 포화, 지상 석유저장 시설 포화 등으로 그나마 여유가 있는 유조선 접근이 어려워 심각한 불이익을 안고 있다.

■ 저장시설만 확보하면 일확천금 가능

선견지명으로 저장시설을 확보한 트레이더들은 일확천금을 노릴 수 있게 됐다. 이론적으로 5월물 인도분 석유를 사들여 한 달 동안 보관한 뒤 시장에 내다 팔면 막대한 차익을 거둘 수 있다.

석유업체로부터 배럴당 37.63달러를 받고, 6월 인도분 가격인 20.43달러에 팔면 배럴당 58.06달러를 벌 수 있다는 계산이 나온다. 한 달을 더 버티면 배럴당 26.18달러에 팔 수 있다. 석유 수송 비용, 저장시설 임대료 등을 지불해야 하지만 엄청난 수익을 기대할 수 있게 된다.

시장조사업체 K플러의 리드 이안슨 이코노미스트는 "저장시설만 찾을 수 있으면 큰 돈을 벌 수 있다"고 말했다.

트레이더들이 일확천금의 꿈을 이뤄줄 유조선 확보에 혈안이 되면서 200만배럴을 실을 수 있는 초대형유조선 VLCC 임대료는 치솟고 있다.

제프리스 애널리스트 랜디 기비언스에 따르면 6개월간 VLCC를 임대하는 비용은 1년 전 하루 2만9000달러에서 지금은 10만달러로 3배 넘게 뛰었다. 1년 계약 임대료는 같은 기간 하루 3만500달러에서 7만2500달러로 올랐다.

트레이더들은 1990년 살로몬브라더스 석유거래 부문인 파이브로의 전설적인 석유거래를 꿈꾼다. 당시 파이브로는 이라크가 쿠웨이트를 침공하기 전 싼 값에 석유를 유조선들에 가득 채웠고, 걸프전이 발발해 유가가 치솟으면서 막대한 이득을 거뒀다. 이 거래를 설계한 앤디 홀은 1억달러 성과금을 받고, 독일의 100년된 고성을 사들였다는 일화가 유명하다.

기비언스는 지난 4주간 VLCC 유조선 장기 게약이 약 50건이었다면서 이 가운데는 목적지가 없는 그저 저장을 위한 계약이 30여건이었다고 말했다.

■ 셰일업체들 줄도산 예고

CNN비즈니스는 미 셰일 탐사·생산·서비스 업체들의 줄도산이 예고되고 있다고 경고했다.

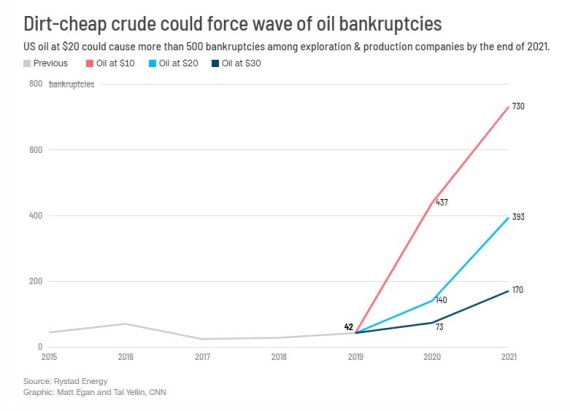

리스타드 에너지의 셰일 리서치 책임자 아템 아브라모프는 "(배럴당) 30달러 유가도 이미 충분히 악영향을 미쳤지만 유가가 20달러, 10달러로 추락하면 이는 완전한 악몽이 된다"고 우려했다.

리스타드 분석에 따르면 20달러 유가 수준에서는 미 석유탐사·생산업체 가운데 533개가 내년말까지 파산하고, 10달러 유가에서는 1100여개 업체가 도산한다.

20달러 유가에서는 석유업체들이 발행한 회사채 가운데 올해 700억달러 이상이 채무불이행(디폴트) 상태가 되고, 내년에는 1770억달러 규모가 부도처리된다.

아브라모프는 "10달러 유가에서는 거의 모든 미 석유 탐사·생산 업체가 파산보호신청을 하거나 매각에 나서게 된다"고 말했다.

라보뱅크의 에너지 전략가 라이언 피츠모리스도 "이번 침체에서는 수많은 (석유)업체들이 살아남지 못할 것"이라고 비관했다.

석유업체들의 줄도산은 이들 기업에 막대한 자금을 대출한 은행들을 압박하게 돼 미 경제에 심각한 충격을 줄 것으로 예상된다.

또 미국은 세계 최대 산유국 자리를 내놓을 수밖에 없게 되고, 외교적 중재로 대대적인 감산을 이끌어낸 도널드 트럼프 미 대통령의 입지도 어려워질 전망이다.

dympna@fnnews.com 송경재 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지