국내 주식 PBR 1배 근접

관련 ETF 출시 시점에는

테마장세 끝나 재료 소멸

관련 ETF 출시 시점에는

테마장세 끝나 재료 소멸

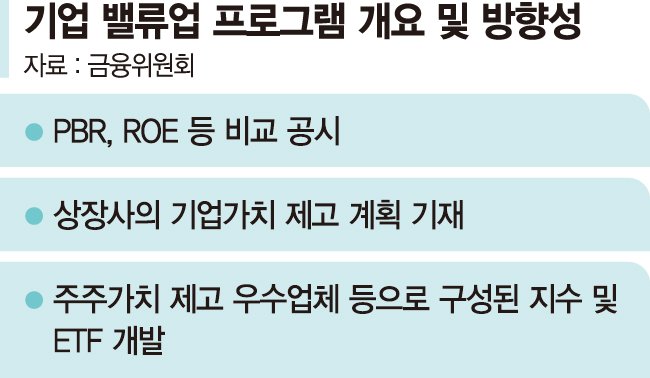

15일 금융투자업계에 따르면 금융위원회와 한국거래소는 주주가치 제고 계획이 우수한 저PBR 종목들을 추려 새로 지수를 만들 방침이다. 하지만 출시가 예상되는 올해 3·4분기에는 주가를 띄우는 재료가 소멸될 것이라는 지적이다.

해당 지수를 따르는 ETF를 만들어야 법인 및 개인 고객들의 자금을 흡수할 수 있는데 수익률 기대치가 낮은 상품을 낼 동기가 부족하다는 뜻이다. 삼성자산운용, 미래에셋자산운용 정도의 자금 및 인적 바탕이 없는 이상 그저 '깔아두는' 용도로 상장시킬 순 없다는 판단이다.

저PBR 자체가 이미 '테마'로 굳어져 있기 때문이다. 실제 정부가 기업 밸류업 프로그램 추진을 발표한 이후 개별 기업을 면밀히 따져보는 작업이 이뤄지는 대신, 증권·보험·은행 등 고배당 종목으로 여겨지는 섹터가 일제히 오르는 방향으로 증시 흐름이 전개됐다. 주주가치 관련 ETF들도 저PBR 테마로 엮어 이례적인 급등세를 연출했다.

지난 2015년 도입된 투자, 배당 등을 제대로 하지 않는 기업들에 추가 과세 부담을 지우는 내용의 '기업소득 환류 세제'처럼 증시에 '잠깐' 상승 바람을 불어넣고, '금세' 힘을 잃은 사례도 있다. 벌써 일부 종목에선 차익 실현 매물이 나오며 테마를 희석시키고 있다.

오는 4월 총선 이후엔 '정책'보다 '정치'로 이목이 쏠릴 것이 예상되는 만큼 금융당국이 해당 프로그램을 제대로 끌고 갈 수 있을 지에 대한 회의론도 나온다. 이달 말 공개가 예상되는 기업 밸류업 프로그램의 내용이 시장 기대보다 내실을 갖추지 못할 경우 테마 장세가 조기에 종식될 수도 있다. 관련 ETF가 나와도 수요가 크진 않을 것으로 보이는 이유다. 시간이 지날수록 PBR 1배 미만 종목들이 사라질 수 있다는 분석도 나온다. 주가가 뛰어 PBR이 상승해버리면 지수에 마땅히 넣을 만한 강소 우량주가 없어진다. 성장 가능성은 없고, 주가는 안 움직이는 주식들만 남을 수도 있다. 유진투자증권 허재환 연구원은 "저PBR주 랠리는 곧 한계에 부딪힐 것"이라며 "국내 주식시장의 PBR은 1배에 접근하고 있다"고 짚었다.

한 자산운용사 임원은 "거래소에서 지수를 내놓으려고 할 때면 키울 만한 저PBR 종목이 남아 있지 않을 수 있다"며 "자본이 뒷받침되는 대형사는 상품 한두 개 내놓을 수 있겠지만 나머지는 사실상 시딩(초기자본 제공) 여력이 부족하다"고 전했다.

다른 자산운용사 펀드매니저도 "운용사들은 일단 가진 주주가치, 보험, 자동차, 금융 등 저PBR ETF로 대응한다는 분위기"라며 "거래소의 지수가 활성화되려면 연기금 등 기관 수급이 받쳐주는 제도적 장치가 동반돼야 할 것"이라고 말했다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지