내년 상반기에 출시

10만원부터 투자 가능

‘10·20년 만기’ 상품

가산금리에 복리효과

매월 50만원씩 넣고 20년 뒤 100만원씩 수령

분리과세 혜택 등 세제혜택도

매입 1년 후부터 중도 환매 가능

중도 환매 시 표면금리만 적용

가산금리, 세제혜택 미적용에 주의해야

10만원부터 투자 가능

‘10·20년 만기’ 상품

가산금리에 복리효과

매월 50만원씩 넣고 20년 뒤 100만원씩 수령

분리과세 혜택 등 세제혜택도

매입 1년 후부터 중도 환매 가능

중도 환매 시 표면금리만 적용

가산금리, 세제혜택 미적용에 주의해야

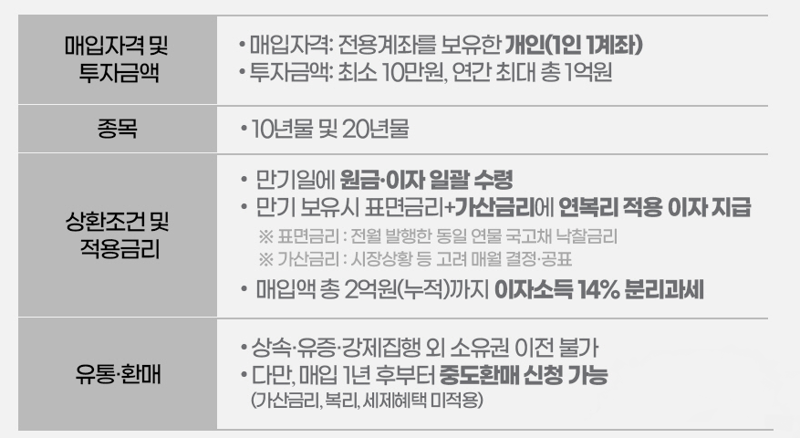

[파이낸셜뉴스]국채 투자는 국내외를 막론하고 대표적인 ‘저위험 중수익’ 상품으로 꼽힙니다. 다만 해외에서는 개인투자자를 대상으로 한 국채 발행이 활발하지만, 국내의 경우 소액으로 거래하기 어려워 일반투자자보다 기관·고액자산가들가 주로 선호하는 상품이었습니다. 그런데 정부가 ‘개인투자용 국채’를 출시하기로 하면서 상황이 바뀌었습니다.

내년 상반기부터 단돈 10만원으로 누구나 투자할 수 있고 원금 보장과 만기보유 시 복리 혜택, 분리과세 혜택까지 챙길 수 있는데요. 오늘은 ‘노후대비’에 알맞은 개인투자용 국채에 대해 알아보겠습니다.

■‘연복리 효과’로 20년 지나면 2배로 불어

개인투자용 국채는 정기예금처럼 ‘일시불’로 매입해 만기 날 원금과 이자를 한 번에 수령하거나 연금처럼 ‘월정액’을 납부한 뒤 분할 수령할 수 있는 상품입니다.

개인투자용 국채의 가장 큰 장점은 ‘연복리 이자’를 받을 수 있다는 겁니다. 개인투자용 국채에는 표면금리와 가산금리가 적용되는데요. 우선 가산금리가 없다고 가정하고 개인투자용 국채의 수익률을 따져보겠습니다.

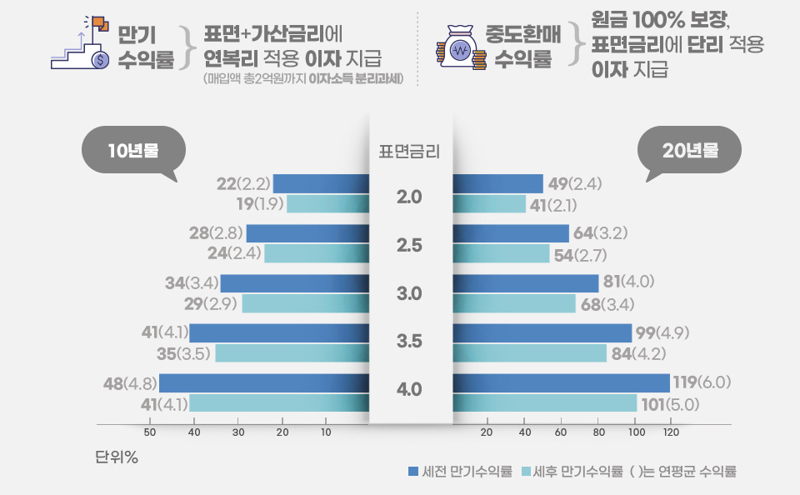

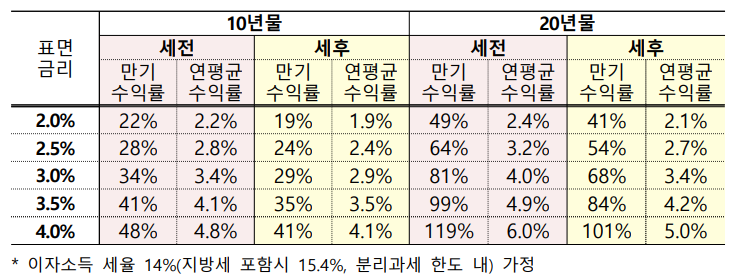

만약 표면금리가 현 기준금리 수준인 3.5%에 발행된다고 가정하면, 표면금리 3.5% 개인투자용 국채 10년물에 1억원을 투자했을 시 10년 뒤 원리금은 원금 1억원에 복리가 적용된 이자 ‘4100만원’으로 총 1억4100만원입니다. 투자원금인 1억원 대비 수익률은 41%, 연평균 수익률은 4.1%인 거죠. 연 3.5% 표면금리보다 0.6%p의 추가 수익이 발생했습니다. 발생한 이자를 수령하지 않고 또다시 재투자했기 때문에 수익이 커진 겁니다.

만약 똑같이 1억원을 3.5%짜리 개인투자용 국채 20년물에 투자했다면 원리금은 원금 1억원에 복리가 적용된 이자 ‘9898만원’으로 약 2배 가까이 불어납니다. 이때 연평균 수익률은 4.9% 수준이죠. 투자 기간이 길수록 극대화되는 복리효과를 더 크게 누릴 수 있게 되는 겁니다.

■가산금리에 분리과세까지 ‘쏠쏠’

그런데 개인투자용 국채는 표면금리에 가산금리까지 붙게 됩니다. 가산금리는 매월 기획재정부가 시장 상황을 고려해 매월 결정하고 공표할 예정인데요. 한번 가산금리가 0.5%가 적용된다면 가정해 볼까요. 표면금리 3.5%에 가산금리 0.5%가 더해지면 실제 금리는 4%입니다. 1억원을 4% 개인투자용 국채 10년물에 투자하면 원리금은 1억4802만원, 20년물에 투자하면 2억1911만원입니다. 각각 연평균 수익률은 4.8%, 6.0%에 달하게 됩니다. 만약 ‘월정액’ 납입 방식을 선택했다면 45세부터 65세까지 20년 동안 매월 50만원을 넣었다면 65세부터 85세까지 연복리 이자에 매월 100만원 가까이 수령할 수 있게 되는 거죠.

분리과세도 적용받을 수 있습니다. 현행 금융소득이 2000만원이 넘어가면 금융소득종합과세 대상이 되고, 초과 부분에 대해서 다른 소득과 합산해 누진세율이 적용되지만, 개인투자용 국채는 매입액 2억원까지 이자소득이 14%로 분리과세 돼 금융소득종합과세 걱정을 하지 않아도 됩니다. 높은 과세표준 구간에 있는 고소득자라면 이같은 개인투자용 국채의 분리과세 혜택은 눈여겨볼 만한 혜택이죠.

■10·20년 묶어야만 혜택 극대화... “장기 투자 계획 선행돼야”

주의할 점은 ‘중도해지’입니다. 만약 급전이 필요해 개인투자용 국채를 중도에 환매하고 싶다면 매입 1년 뒤부터 중도 환매를 신청할 수 있습니다. 핵심은 당초 받을 수 있었던 가산금리나 분리과세 등 세제 혜택은 받을 수 없습니다. 만약 표면금리 3.5%, 가산금리 0.5%p인 개인투자용 국채 10년물을 100만원에 매입한 후에 1년만 보유하고 중도 환매했다면 가산금리는 적용받지 못하고 원금 100만원과 표면금리인 3.5%에 대한 이자 3만5000원만 받을 수 있고 2년 보유한 후 중도 환매한 경우에는 원금과 이자 7만 원만 받을 수 있습니다. 결국 만기 전 중도 환매할 경우 ‘표면금리 X 보유한 기간’만큼 이자를 받게 되는 거죠.

일반 장기물 국고채처럼 6개월마다 이자 지급이 없고 금리 인하 전환에 따른 자본차익이나 가격이 올랐을 때 시장에서 사고팔면서 매매차익을 누릴 수 없다는 점도 유의해야 합니다. 사고파는 등 소유권 이전이 불가능하기 때문인데요. 또 국채의 월간 발행한도 내에서 배정돼 청약 총액이 이를 초과할 시 소액을 우선 배정하게 됩니다. 만약 개인투자용 국채를 원하는 청약자가 많다면 내가 원하는 시기에 원하는 만큼 사기가 어려워질 수도 있는 거죠.

결국 개인투자용 국채의 핵심은 ‘만기 보유’입니다. 10년에서 20년 동안 묶이는 걸 감수해야 합니다. 그 때문에 개인투자용 국채는 투자 상품이 아닌 저축성 상품을 선호하는 사람이 장기간 투자할 계획이 있을 때 가입하는 것이 좋습니다. 만약 노후대비, 자녀 학자금, 목돈 마련 등 중장기 자산에 대한 수요가 있으시다면, 내년 상반기에 개인투자용 국채를 고민해 보는 건 어떨까요?

eastcold@fnnews.com 김동찬 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지