금감원, 채권형 랩․신탁 잠정검사 결과 발표

6000여회가량 연계·교체거래 하기도

엄중 조치 및 손해배상 추진 예정

6000여회가량 연계·교체거래 하기도

엄중 조치 및 손해배상 추진 예정

금융감독원은 총 9개 증권사 채권형 랩·신탁 업무실태 집중 점검을 실시한 결과 다수 유형 위법행위 및 리스크 미흡 사례가 발견됐다고 17일 발표했다.

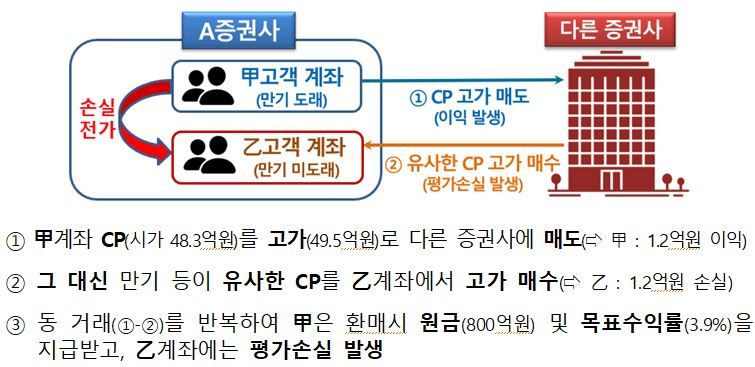

금감원에 따르면 A증권사는 지난해 7월 이후 다른 증권사와 총 6000회가량 불법 자전거래(연계·교체거래)를 통해 특정 고객 계좌 기업어음(CP)을 다른 고객 계좌로 고가 매도해 5000억원 규모 손실을 전가시켰다. 일부 운용역이 만기도래 계좌 목표수익률 달성을 위해 이 같은 일을 벌였다.

금감원 관계자는 “이는 업무상 배임 소지가 있는 중대 위법행위에 해당한다”며 “주요 혐의 사실을 수사당국에 제공할 방침”이라고 말했다. 관련 혐의를 받고 있는 운용역은 총 9개사에 소속된 30명 내외다.

앞서 지난해 하반기 자금시장 경색으로 다수 법인 고객들이 가입 중이던 채권형 랩·신탁 환매를 요청했으나 기업어음(CP) 등 편입자산 시장 매도가 어려워지며 환매가 중단 또는 지연됐다. 이때 일부 증권사가 고객 투자손실을 회사 고유자산으로 막아줬단 의혹이 제기됐는데, 이번에 사실로 드러난 셈이다.

이외에도 △계약조건(편입자산 잔존만기, 신용등급 등) 위배 △동일 투자자 계좌 간 자전거래 △OEM펀드 운용 등 사례도 있었다.

금감원은 증권업계를 향해 리스크 관리, 내부통제 강화, 투자자 자기책임 원칙 준수 등을 주문했다. 동시에 투자자들에겐 계약 체결 시 과도한 목표 수익률 제시를 요구하거나 이를 신뢰하지 말고, 운용보고서·계좌 조회 등을 통해 적정 운용 여부를 수시 점검해봐야 한다고 당부했다.

금감원 관계자는 “확인된 위법행위를 신속히 조치할 것”이라며 “손실이 발생한 랩·신탁 계좌에 대해선 금융투자협회와 증권업계가 협의해 객관적 가격 산정 및 적법한 손해배상 절차 등을 통해 환매가 이뤄질 수 있도록 하겠다”고 했다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지