부동산PF 본격 정리 시작 예고

[파이낸셜뉴스] 올해 들어 채권 시장 투자가 뜨겁다. 기관뿐만 아니라 개인 투자자들도 채권투자에 가세하면서 올해 들어 채권 발행시장은 지난해 6월 이후 7개월 만에 순발행으로 돌아섰다. 기업들의 채권 발행은 신용등급 AA급 이상 우량채는 물런 A급~BBB급으로 확대되고 있다.

7개월 만에 회사채 순발행...고금리+자본차익 매력 부각

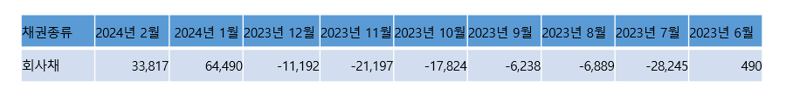

21일 코스콤 CHECK에 따르면 이달 1~20일 회사채 순발행액은 3조3817억원으로 집계됐다. 채권 발행시장은 기준금리 종료설과 연초 효과에 힘입어 올해 1월 순발행(6조4490억원)으로 돌아선 후 두 달째 순발행 기조를 보이고 있다.

여전히 높은 금리 수준은 채권 투자 매력을 부각하고 있어서다. 또 회사채 금리에 따라 투자자가 만기까지 채권을 보유할 경우 예·적금 대비 만족할 만한 수익을 가져다줄 수 있다.

또 금리인하가 본격화하면 채권가격이 올라 유통시장에서 매매할 경우 자본차익을 노릴 수 있다는 점도 주요 투자 요인이다. 올해 들어서만 개인들의 채권 순매수 규모는 6조원에 달했다. 채권 공급물량을 떠받치는 주요 투자자로 개미들이 등판한 것이다.

그렇다 보니 채권시장에서는 AA급 이상의 우량채뿐만 아니라 BBB급부터 싱글A급 등 다소 비우량한 회사채도 불티나게 팔리고 있다.

'찬밥'으로 취급받던 A- 등급 회사채의 이달(1~20일) 순발행 규모는 3290억원에 달했다. 지난 1월에만 해도 A-등급 회사채는 현금상환이 우위인 순상환 기조였으나 2월 순발행 기조로 돌아섰다. 경기침체, 고금리 불안감으로 냉랭했던 비우량채에 대한 온기가 점점 퍼지고 있는 셈이다.

A-등급 순발행 규모가 3000억원을 넘어선 것은 2022년 3월 이후 약 2년 만이다. BBB0 등급 회사채 순발행 규모도 이달 1207억원으로 집계됐다. 지난해 2월 이후 BBB0 등급 회사채는 순상환 기조가 이어지다 올해 들어서며 순발행으로 돌아섰다.

단기물+유동화 시장도 조금씩 풀리나

단기물과 유동화시장 경색도 조금씩 풀리고 있다. 유동화전자단기사채(ABCP)를 포함한 기업어음(CP) 발행시장은 올해 1월 순상환 규모만 7조7223억원에 달했다. 태영건설 워크아웃 신청 등 부동산 프로젝트파이낸싱(PF) 시장에 대한 우려로 채권 차환이 막히면서 '울며 겨자먹기'로 현금으로 채권을 갚는 '불황형 상환'이 급증한 까닭이다.

그러나 2월 CP 시장은 순발행 기조로 돌아섰다. 순발행 규모만 3조5652억원으로 집계됐다. 태영건설 워크아웃 신청이 금융권 영향이 제한적이라는 분석이 나오면서 시장 참여자들의 불안감은 수그러들었다.

아울러 롯데건설이 금융권과 손을 잡고 PF 펀드를 조성한다는 발표도 단기물 시장에 청신호를 주었다. 해당 PF펀드는 롯데건설이 신용공여한 사모사채를 매입하는 펀드다.

다만, 주식시장이 좀처럼 지지부진하면서 주식연계채권에 해당하는 메자닌 발행시장은 위축됐다. 특히 전환사채 발행시장은 두달째 순상환 기조를 보이고 있다. 전환가격보다 현재 주가가 지지부진하면서 투자자들은 주식으로 전환하려는 전환권을 행사하기보다 원금 상환 요청(풋옵션)으로 돌아서고 있다.

이러한 풋옵션은 기업에 유동성 위기를 가져올 수 있다는 점에서 일부 기업들의 디폴트 리스크를 키우고 있다. 가까이는 대유위니아그룹이 메자닌 채권 풋옵션에 대응하지 못해 계열사들이 줄줄이 디폴트를 맞은 사례를 꼽을 수 있다. 채권 시장에 돈이 돌고 있지만 메자닌 채권으로까지 온기가 미치지 못하는 '풍요 속 빈곤'이 지속되고 있다.

![[건설산업연구원 제공/연합뉴스]](https://image.fnnews.com/resource/media/image/2024/02/20/202402201519450371_l.jpg)

부동산 PF 본격 정리 시작될 태세, 문제는 4월 총선 이후

고금리 장기화에 따라 일부 비우량채의 회사채 발행 확대를 우려하는 목소리도 나온다. 향후 미국 기준금리 인하가 시작된다고 하더라도 사실상 저금리 시대는 사실상 막이 내린 까닭이다. 특히 시장에선 4월 총선 이후 부동산 PF 정리에 들어갈 가능성이 높다고 보고 있다. PF 본격 정리에 따른 구조조정 이슈는 채권 시장을 얼어붙게 할 요인으로 꼽힌다.

안재균 신한투자증권 연구원은 "부동산 PF의 본격 정리가 시작될 태세"라며 "지난 1월 초 이복현 금감원장은 부동산 PF가 경제의 뇌관이다. 면밀한 평가 등을 통한 위험 요인 점검 후 구조조정 및 재구조화에 나서겠다"는 뜻을 밝혔다"고 전했다. 부동산 PF 익스포저가 높은 금융기관은 증권사, 캐피탈사, 저축은행 등이 꼽힌다.

안 연구원은 "금융기관의 자본 건전성과 수익성 악화 시 장기 자금 조달이 다소 어려워질 수 있다"면서 "이로 인해 점점 자금 조달이 단기화될 수 있다"고 우려했다.

그러면서 "CP 만기가 몰린 시점 전후로 크레딧 이슈가 발생할 경우 단기자금시장 중심으로 금융 불안감이 커진다"면서 "2020년 3월 팬데믹, 2022년 9월 레고랜드 사태 등이 대표적인 사례"라고 짚었다. 이어" 단기자금시장 불안 확대시 CP 3개월 금리 급등으로 이어졌고, 금융 시스템 불안감을 증폭시켰다"고 강조했다.

khj91@fnnews.com 김현정 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지