한국은행 ‘2023년 국제투자대조표’ 발표

증시 회복에 투자 활황...대외금융자산 역대 최고

3년 연속 증가한 순대외금융자산...‘7799억달러’

단기외채 감소에 대외건전성 지표, 역대 최저

증시 회복에 투자 활황...대외금융자산 역대 최고

3년 연속 증가한 순대외금융자산...‘7799억달러’

단기외채 감소에 대외건전성 지표, 역대 최저

■해외 직접·증권투자 확대에 대외금융자산, 역대 최대치

박성곤 한은 경제통계국 국외투자통계팀장은 “지난해 글로벌 주가 상승과 금리 인하 기대 등으로 해외 주식 투자가 지속되고 채권 투자도 확대된 가운데 주식 평가 이익도 큰 폭 증가하며 거래요인과 비거래요인이 모두 플러스로 작용했다”고 설명했다. 지난해 미국 나스닥 주가는 43.4%, 유럽연합(EU)과 일본의 주가는 19.2%와 28.2% 상승한 바 있다. 달러화 대비 통화가치는 유로화와 위안화가 3.2%와 2.8%, 엔화는 7.0% 떨어졌다.

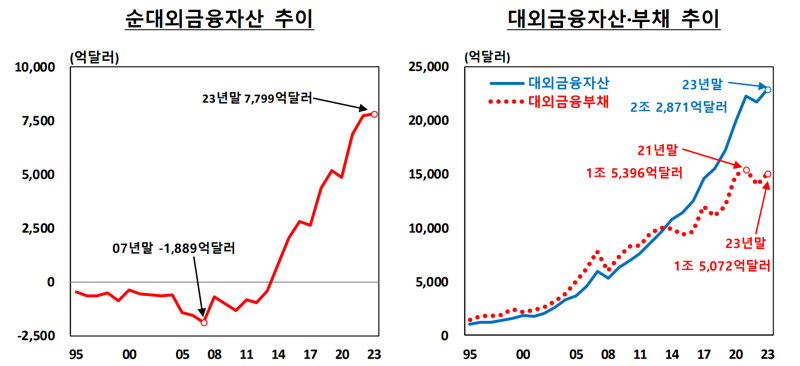

지난해 말 기준 대외금융부채(외국인의 국내 투자)는 글로벌 기업의 국내 지분 투자, 자금 유입 등의 거래 요인에 힘입어 1년 전(1조3974억달러)에 비해 1099억달러 늘어난 1조5072억달러로 집계됐다. 코스피가 지난해에 18,7% 상승하는 등 국내 주가 상승에 따른 평가 잔액 증가 등 비거래 요인에 1395억달러 늘어난 외국인의 국내증권투자도 대외금융부채 증가를 견인했다.

대외금융자산보다 대외금융부채가 더 많이 늘어나면서 순대외금융자산(대외금융자산-대외금융부채)은 2023년 말 기준 7799억달러로 2022년 말(7713억달러) 대비 85억달러 증가하며 역대 최대를 기록했다.

■외국인 단기 부채성 증권·예금취급기관 차입금 감소에 ‘단기외채 감소’

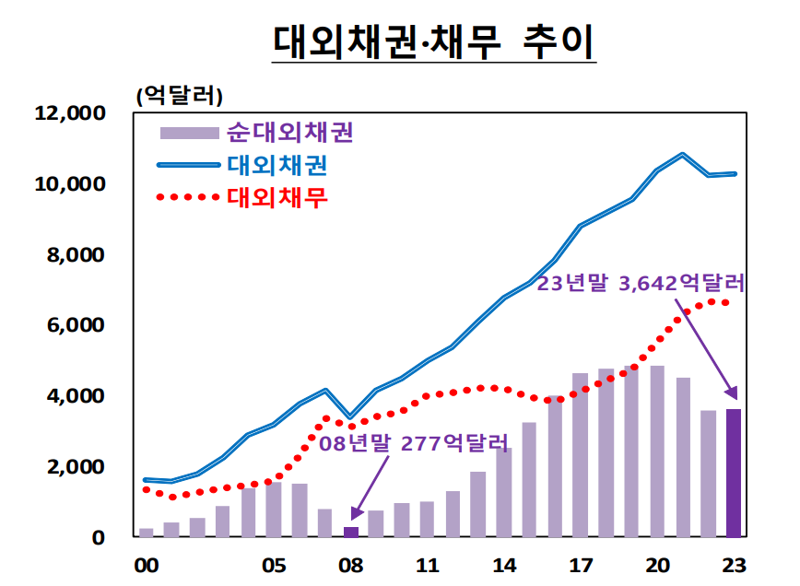

대외채무는 2023년 말 기준 6636억달러로 2022년 말(6324억달러)에 비해 16억달러 줄었다. 장기외채(+287억달러)가 외국인의 국고채 투자를 중심으로 늘었으나 단기외채가 예금취급기관의 차입금 및 현금·예금(부채) 감소, 외국인의 단기 부채성증권 투자 축소 등에 기인해 303억달러 줄어든 결과다.

대외채권과 대외채무는 우리나라 거주자의 해외 투자에 해당하는 대외금융자산, 외국인의 국내 투자에 따른 대외금융부채에서 가격이 확정되지 않은 지분·주식(펀드 포함)·파생금융상품을 뺀 것이다. 현재 시점에서 규모가 확정된 대외 자산과 부채를 뜻한다.

박 팀장은 "외국인의 단기 부채성 증권 투자는 지난해 낮은 차익 거래 유인이 지속되면서 줄었다"며 "예금 지급 기간에 차입금과 현금 예금은 높은 해외 차입 금리와 이란의 국내 동결 자금 회수 등으로 감소했다"고 설명했다.

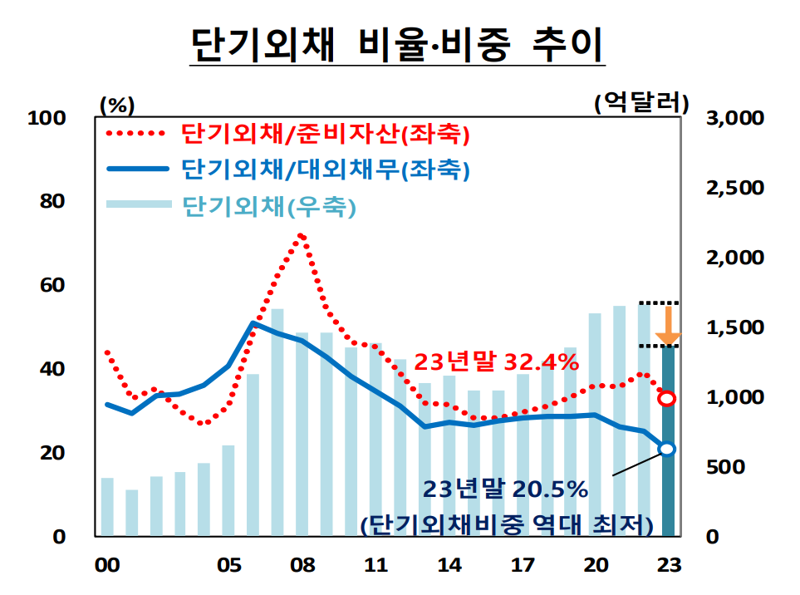

■대외 건전성 지표 ‘단기외채 비중’, 1994년 이후 최저

대외 지급 능력을 나타내는 단기외채 비율(단기외채/준비자산)도 지난해 말 기준 32.4%로 전년 말(39.3%) 대비 6.9% 하락했다. 단기외채의 감소폭이 준비자산의 감소폭을 상회하면서 전년 말 대비 감소로 전환했다는 설명이다. 지난해 단기외채 비율은 지난 2018년(31.1%) 이후 최저치를 기록했다.

대외채권에서 대외채무를 뺀 순대외채권은 지난해 말 기준 3642억달러로 전년보다 대비 77억달러 증가했다. 박 팀장은 "종합해 볼 때 현재 우리나라의 대외 건전성이 양호한 수준이라고 판단된다"면서도 "하지만 최근 글로벌 경제의 불확실성이 여전히 큰 만큼 대내외 거시경제와 외환시장 상황을 주의 깊게 살펴볼 필요가 있다"고 평가했다.

eastcold@fnnews.com 김동찬 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지