정기예금 몇개 묶어 구성

1년 평균 수익률 4.56%

1년 평균 수익률 4.56%

정책금리 인하 시점이 다가오면서 이미 금리가 3%대로 떨어진 정기예금을 묶어 만든 포트폴리오로는 수익성을 챙길 수 없을 것이라는 지적이 나온다.

3일 고용노동부에 따르면 지난해 4·4분기 기준 디폴트옵션 지정 가입자 478만9520명 중 '초저위험' 상품 선택 비중은 88.1%(422만1101명)로 집계됐다. 확정기여(DC)형은 280만6652명 가운데 260만7380명(92.9%), 개인형퇴직연금(IRP)은 198만2868명 중 161만3721명(81.4%)이 안정성을 최우선 목표로 설정했다.

'초저위험' 적립금액도 전체 12조5520억원 가운데 89.9%에 해당하는 11조2879억원에 이른다. 전체 221개 중 20%에 미치지 못하는 41개 상품에 대다수 가입자와 자금이 쏠린 것이다.

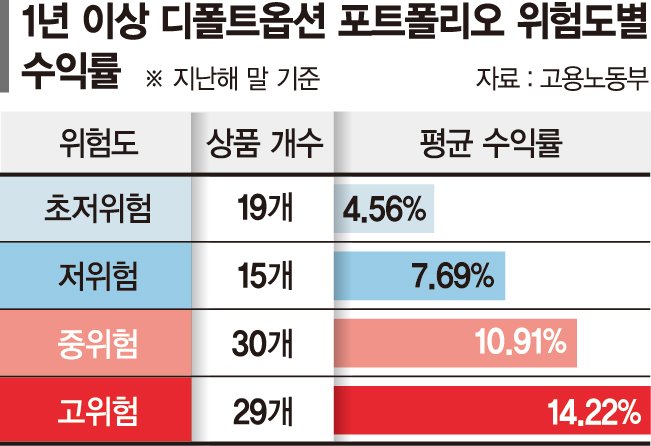

문제는 성과다. 최근 1년 수익률 산출이 가능한 상품들만 추렸을 때 19개 '초저위험' 평균 성과는 4.56%에 그쳤다. '저위험'(7.69%), '중위험'(10.91%), '고위험'(14.22%)과는 격차가 크다. '초저위험' 포트폴리오는 대개 정기예금 몇 개를 묶어 구성한다. 위험도가 올라갈수록 타깃데이트펀드(TDF)나 밸런스펀드(BF)가 섞여 수익성 향상으로 무게 중심을 옮기게 된다.

지난 2022년 7월 제도 도입 전부터 원리금보장상품이 포함될 경우 당초 목적인 '수익률 개선' 달성이 힘들 것이란 문제가 제기됐는데 미국 연방준비제도(Fed)가 긴축을 마무리하려는 움직임을 보이면서 이 같은 지적이 현실화될 것으로 예상된다. 2022년 10월께만 해도 정기예금 금리는 5%에 육박했으나 지금은 3% 선으로 떨어졌다. 반면, 주식시장은 차츰 회복세를 보이면서 상대적으로 '초저위험' 상품은 더욱 투자매력을 잃고 있다.

다만, 안정성에 초점을 맞추고 있는 '초저위험' 가입자들이 단 번에 중위험이나 고위험으로 갈아타가를 기대하기는 어렵다. 두 유형은 원금손실 위험을 지닌 실적배당형 펀드들로만 구성돼 있기 때문이다. '저위험' 포트폴리오가 현실적 대안으로 꼽히는 이유다. 주식 비중이 상대적으로 낮은 저빈티지 TDF나 원리금보장형 상품을 혼합해 설계하는 만큼 '초저위험' 대비 위험도를 대폭 늘리지 않으면서 기대수익률은 높게 가져갈 수 있는 수단으로 평가된다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지