1분기에만 6060억달러 규모 발행

전환사채도 전년동기비 50% 늘어

대선주자들 상반된 정책에 위기감

"불확실성 대비" 빠르게 자금 조달

국채와 수익률도 비슷해져 수요↑

전환사채도 전년동기비 50% 늘어

대선주자들 상반된 정책에 위기감

"불확실성 대비" 빠르게 자금 조달

국채와 수익률도 비슷해져 수요↑

■회사채 발행조건 좋아 약 40% 급증

영국 파이낸셜타임스(FT)는 3월 31일(현지시간) 영국 런던증권거래소그룹(LSEG) 자료를 인용해 올해 들어 1·4분기에 발행된 달러 회사채 규모가 6060억달러(약 815조원)라고 전했다. 이는 전년 동기에 비해 40% 늘어난 규모이자 1·4분기를 기준으로는 1990년 이후 가장 많은 금액이다.

FT는 달러 회사채 발행 증가의 첫 번째 원인으로 유리한 발행 조건을 꼽았다. 미국 회사채와 미 국채의 수익률 차이를 추적하는 ICE 뱅크오브아메리카(BofA)지수에 따르면, 투자 적격 등급의 회사채 평균 수익률은 현재 같은 만기의 국채 대비 0.93%p 높은 수준이다.

이는 2021년 11월 이후 가장 작은 차이로 0.14%p만 더 작아지면 19년 만의 최소치가 된다.

일반적으로 회사채는 안전자산으로 불리는 국채보다 위험하기 때문에 같은 만기와 원금이라면 국채보다 저렴한 편이다. 회사채와 국채의 수익률이 비슷해졌다는 뜻은 두 상품의 가격이 비슷해졌다는 의미로 그만큼 회사채에 대한 수요가 많다는 뜻이다.

FT는 올해 1월부터 회사채와 국채의 가격 차이가 좁혀졌다고 지적했다. ICE BofA 지수에 따르면 투자부적격(정크) 등급의 회사채와 국채 간 수익률 차이도 3.12%p 수준으로 2021년 12월 이후 가장 작았다.

FT는 2022년과 2023년 회사채 발행이 소강상태를 보이면서 새로 발행된 회사채를 찾는 수요가 많다고 설명했다.

미 금융사 씨티그룹의 존 맥컬리 북미 회사채 부문 대표는 "미국 전역에서 작은 수익률 차이로 많은 회사채가 발행되고 있다. 아주 좋은 시장"이라고 평가했다. 맥컬리는 투자자들이 지난해 말에는 미 경제의 갑작스러운 침체를 걱정했지만 지금은 올해 0.75%p의 기준금리 인하를 기대한다며 미 경제를 보다 긍정적으로 본다고 설명했다.

아울러 올해는 일반 회사채뿐만 아니라 전환사채 발행도 늘었다. 전환사채는 발행 기업의 주가가 약정 수준에 이르면 소유자가 채권을 해당 기업의 주식으로 바꿀 수 있는 권리가 포함된 채권이다. 올해 1·4분기 전환사채 판매액은 170억달러(약 23조원)으로 전년 동기보다 50% 이상 늘었다.

■美 대선 불확실성 피해야

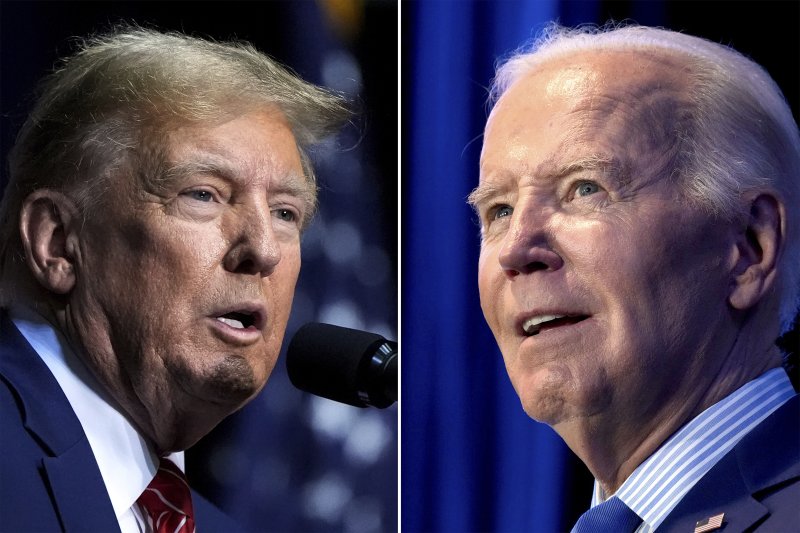

올해 1·4분기 회사채 발행이 급증한 다른 이유는 오는 11월 5일 예정된 미국 대선이다. 대선 주자인 민주당 조 바이든 대통령과 공화당 도널드 트럼프 전 대통령은 환경과 사회기반시설, 세금 정책 등 여러 경제 분야에서 상반된 정책을 내세우고 있다.

아울려 양 진영이 극단적으로 대립하면서 대선 전후로 사회적 혼란 가능성이 높다. FT는 특히 헬스케어와 에너지 기업, 중국과 관계가 깊은 기업 등이 대선 결과에 크게 민감하다고 지적했다.

미 금융사 모건스탠리의 테디 호지슨 글로벌 투자등급 채권 공동 대표는 "현재 투자등급 회사채의 경우 일반적인 발행 일정보다 대략 두 달 정도 앞서 발행하고 있다"고 말했다. 그는 "분명히 미 대선이 회사채 발행을 부추기는 요인이라고 본다"고 설명했다.

산업별로 보면 포드와 도요타를 비롯한 대형 자동차 기업들과 모건스탠리, JP모건, 스탠다드차타드 등 은행들이 대규모 회사채 발행에 나섰다. 선거 방향에 큰 영향을 받는 캐터필러같은 건설 관련 기업들도 회사채로 돈을 빌렸다.

호지슨은 "회사채를 자주 발행하는 기업을 포함해 대부분의 기업들이 '올해 자금 조달은 대부분 상반기에 끝내자'는 생각이다"고 말했다. 그는 기업들이 "만약 미 대선 이후 시장 상황이 괜찮다면 2025년 전에, 올해 연말을 (추가 자금조달 기회로) 노릴 수 있다고 본다"고 분석했다.

미 금융사 웰스파고의 존 하인스 국제투자등급 채권시장부문 대표는 "기업들은 연간 자금 조달을 보통 4·4분기 이전에 끝내는 경향이 있다"고 지적했다. 그는 "미 대선과 올해 하반기 미 경기 침체 위기를 감안하면 이자가 합리적이고 회사채와 국채 가격 차이가 역사적으로 작은 지금, 회사채 발행을 고민할 수밖에 없다"고 평가했다.

씨티그룹의 리처드 더필드 전환사채 대표는 많은 기업들이 미 대선 결과와 시장 반응을 가늠하지 못한다며 변동성을 피하려 한다고 분석했다.

pjw@fnnews.com 박종원 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지