銀 가계대출 감소세로..."안정적 관리 예상"

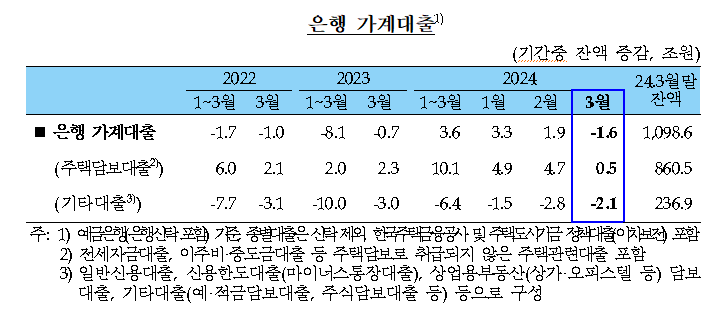

11일 한국은행은 '2024년 3월중 금융시장 동향'을 통해 이같이 밝혔다. 3월중 은행 가계대출은 주담대 증가폭이 크게 축소되고 기타대출이 상당폭 줄어들면서 감소 전환했다.

이 중 주담대는 주택도시기금 정책대출이 자체재원으로 공급된 데다 전세자금 수요도 감소한 점이 증가폭 축소(+4조7000억원→5000억원)를 견인했다는 분석이다. 신생아특례대출을 포함한 버팀목, 디딤돌대출 등 주택도시기금 정책대출은 통상 2~5월 경 자체 재원으로 우선 공급하다가 이 재원이 소진되면 이차보전 형태로 은행 재원을 끌어다 쓰는 경향이 있다. 은행권 재원으로 공급되는 정책대출은 가계신용 통계에는 포함되나 은행 가계대출에는 포함되지 않는다.

원지환 한국은행 금융시장국 시장총괄팀 차장은 "최근 몇 개월 살펴보면 이차보전으로 공급되는 주택도시기금 정책대출이 매월 3조원 정도 증가했다"며 "3월에도 이 정도 증가했을 것으로 예상한다면 3월중 가계대출이 전월과 비슷한 수준이었을 것"이라고 설명했다.

높은 금리에 차주가 신용대출을 상환하고 있고 분기말 부실채권 매·상각이 이뤄지면서 기타대출 역시 전월에 이어 상당폭 감소(-2조8000억원→-2조1000억원)했다. 원 차장은 "전세자금대출 수요는 일부 감소하는 계절적인 요인이 있지만 기본적으로 부동산 부진이 계속되고 높은 금리 부담, 대출 규제가 영향을 주고 있다"며 "가계대출은 앞으로 크게 확대되지 않으면서 안정적으로 관리될 것으로 생각된다"고 언급했다.

기업대출·예금 늘고, 회사채 발행·운용사 수신 감소

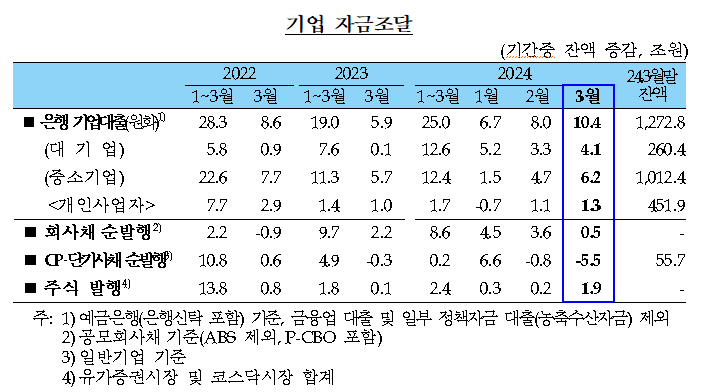

반면 은행 기업대출은 은행들의 기업대출 확대 전략과 기업들의 자금 수요가 맞물리며 큰 폭 증가하는 모양새가 이어졌다. 전월 8조원 증가한 데 이어 지난 3월엔 10조4000억원이 늘며 증가폭이 확대됐다.

구체적으로 대기업대출(+3조3000억원→+4조1000억원)이 분기말 재무비율 관리를 위한 일시 상환에도 일부 대기업의 시설자금 수요가 늘며 증가폭이 확대됐다. 중소기업대출(+4조7000억원→+6조2000억원)도 은행권의 대출 영업 강화, 중소법인의 법인세 납부 수요 등으로 증가폭이 확대됐다.

기업 자금조달 방식 중 회사채 발행은 계절적 요인 등으로 순발행 규모가 축소(+3조6000억원→+2조2000억원)되고 CP·단기사채(-8000억원→=5조5000억원)은 분기말 재무비율 관리, 일부 공기업의 일시 부채 상환 등으로 큰 폭 순상환됐다.

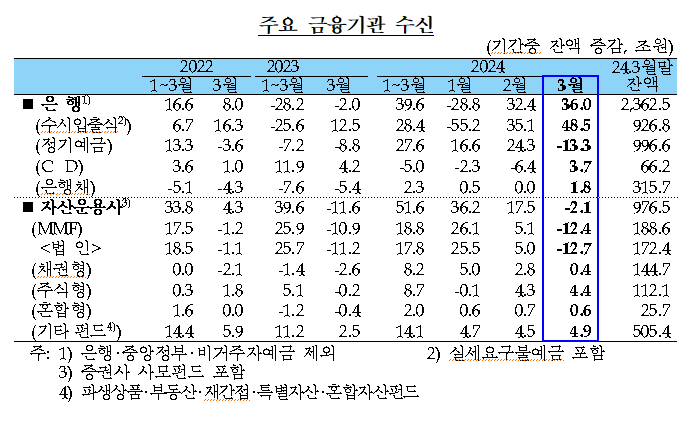

은행권 수신 역시 수시입출식 예금을 중심으로 상당폭 중가(+36조원)했다. 이는 분기말 재무비율 관리 및 4월 배당금 지금 등을 위한 기업자금 예치 등으로 수시입출금 예금이 특히 늘어난(+48조5000억원) 점이 영향 미쳤다. 정기예금은 은행의 자금 조달 유인이 약화되고 정기예금 ABCP 대규모 만기가 돌아오면서 상당폭 감소(-13조3000억원)했다.

자산운용사 수신은 소폭 감소(+17조5000억원→-2조1000억원)했는데 MMF가 분기말 재무비율 관리를 위한 기업 자금 유출 등으로 감소 전환(+5조1000억원→-12조4000억원)한 영향이 특히 컸다. 주식형펀드(+4조3000억원→+4조4000억원)와 기타펀드(+4조5000억원→4조9000억원)은 전월에 이어 상당폭 증가했다.

seung@fnnews.com 이승연 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지