한국은행, 3월 금융안정 상황 점검

비은행예금취급기관 고정이하여신비율 6.8%

수도권 2.6%p 오를 때 지방은 4.7%p 상승

“유동성 확충 노력 등 대응역량 강화 필요”

비은행예금취급기관 고정이하여신비율 6.8%

수도권 2.6%p 오를 때 지방은 4.7%p 상승

“유동성 확충 노력 등 대응역량 강화 필요”

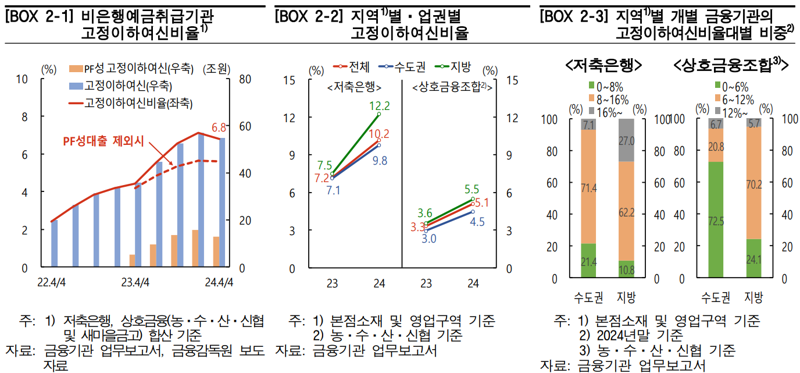

26일 한국은행이 발표한 ‘금융안정 상황’에 따르면 비은행예금취급기관의 고정이하여신비율은 2022년 말 2.4%에서 2024년 말 6.8%로 상승했다. PF성 대출(PF대출 및 토지담보대출)의 자산건전성이 저하된 결과다.

지역별로 보면 수도권에 비해 지방 소재 기관들의 자산건전성이 상대적으로 더 낮아진 것으로 나타났다.

업권별로 보면 저축은행의 고정이하여신비율은 2024년 중 수도권에서는 2.6%p 상승한 데 비해 지방에서는 4.7%p 높아졌다. 상호금융조합(농·수·산·신협)도 같은 기간 고정이하여신비율이 수도권에서 1.5%p 오른데 비해 지방에서는 1.9%p 상승했다.

개별 기관의 고정이하여신비율 분포를 보면 수도권 및 지방 소재 비은행예금취급기관 간 자산건전성 차이는 큰 편으로 집계됐다. 개별 저축은행의 경우 2024년 말 기준 고정이하여신비율이 16%를 상회하는 저축은행의 비중(기관수 기준)은 지방이 27.0%로 수도권(7.1%)에 비해 상당폭 높게 나타났다. 개별 상호금융조합의 경우 2024년 말 기준 고정이하여신비율이 12%를 상회하는 조합의 비중은 수도권과 지방의 차이가 크지 않았으나(수도권 6.7%, 지방 5.7%), 고정이하여신비율이 6%를 하회하는 자산건전성 양호 조합의 비중은 수도권이 72.5%로 지방(24.1%)에 비해 크게 높았다.

한은은 수도권과 지방간 부동산시장 상황이 차별화되고 있는 가운데 지방 소재 비은행 예금취급기관을 중심으로 자산건전성이 저하되고 있음에 유념할 필요가 있다고 평가했다.

한은은 “특정 업권 또는 지역에서 부실이 발생할 경우 업권 전반의 불안으로 이어지지 않도록 자산건전성 개선과 함께 유동성 확충 노력 지속 등 리스크 대응 역량을 강화해 나가야 한다”고 설명했다.

eastcold@fnnews.com 김동찬 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지