LG엔솔 美공장서 LFP 양산 돌입

삼성SDI도 생산라인 도입 검토

소재사들도 MOU·기술확보 나서

삼성SDI도 생산라인 도입 검토

소재사들도 MOU·기술확보 나서

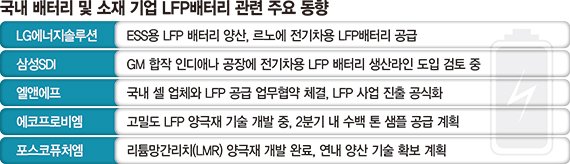

2일 업계에 따르면 LG에너지솔루션은 미국 미시간 홀랜드 공장에서 ESS용 리튬인산철(LFP) 배터리의 대규모 양산에 돌입했다. 당초 애리조나 지역에 신규공장을 건설해 내년부터 양산할 계획이었지만, 전기차 배터리를 생산해 온 홀랜드 공장 일부를 ESS용 생산라인으로 전환하면서 시기를 앞당긴 것이다.

전기차용 LFP 배터리 공급도 올해부터 본격 시작된다.

삼성SDI는 미국 인디애나주에 오는 2027년 완공 예정인 제너럴모터스(GM)와의 합작 공장에 전기차용 LFP 배터리 생산라인 도입을 검토하고 있다. 주력인 니켈·코발트·알루미늄(NCA) 배터리 외에도 LFP 배터리 시장에 뛰어들며 포트폴리오를 다각화한다는 전략을 펼치고 있다.

LFP 배터리를 중심으로 하는 보급형 배터리 시장은 중국업체들이 사실상 독점하고 있다. 국내 업체들은 다소 가격이 비싸더라도 동일한 부피로 더 많은 전기 저장이 가능하고, 고속 충전에 용이한 삼원계 배터리(NCM, NCA 등)로 전기차 시장을 공략해 왔다.

문제는 전기차 위주였던 배터리 시장에서 LFP 배터리가 주로 쓰이는 ESS 시장이 빠르게 성장하고, 저가형 전기차가 속속 출시되면서 국내 배터리 업체들의 입지가 약화하고 있다는 점이다.

실제로 SNE리서치에 따르면 지난 2023년 24%였던 국내 배터리3사의 글로벌 시장 점유율은 지난해 14%로 떨어졌다. LFP 배터리 중심의 ESS 시장에서의 배터리3사 점유율은 지난해 3%에 불과했다. 나머지는 CATL, BYD와 같은 중국업체들이 대부분 자리를 차지했다. 그러나 LFP, 리튬망간리치(LMR)등 보급형 시장에 국내 업체들이 본격 뛰어들면서, 중국 업체들과의 경쟁은 심화할 전망이다.

이 같은 움직임에 배터리 소재사들도 발빠르게 움직이고 있다.

엘앤에프는 국내 주요 배터리셀 업체와 LFP 공급을 위한 업무협약을 체결하며 LFP 사업 진출을 공식화했다. 에코프로비엠도 경쟁업체들과 비교해 밀도가 높은 LFP 배터리 양극재 기술을 개발 중이다. 올해 2·4분기부터 고객들에게 수백 톤 규모의 샘플을 공급하겠다는 계획이다.

포스코퓨처엠은 최근 LMR 배터리 양극재 개발을 완료하고 연내 양산 기술 확보에 나선다는 계획을 밝혔다. LMR배터리는 LFP와 가격경쟁이 가능한 수준이면서도 에너지밀도가 30% 이상 더 높은 차세대 배터리다.

one1@fnnews.com 정원일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지