올해부터 상세자금순환표 공표 시작

매년 1월 분기별 자금순환통계와 함께 공개

매년 1월 분기별 자금순환통계와 함께 공개

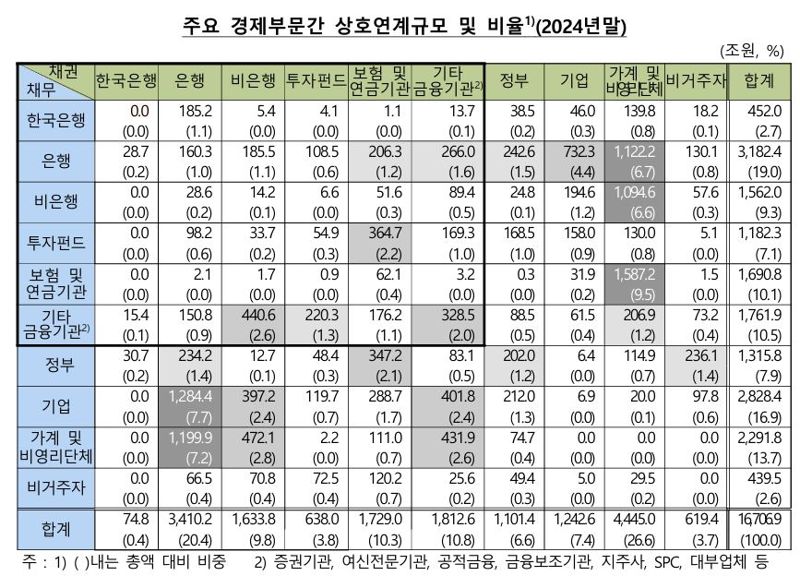

8일 한은이 발표한 ‘상세자금순환표’에 따르면 2024년말 기준 경제부문간 상호연계비율 선두는 은행-가계(13.9%)로 나타났다. 은행-기업(12.1%), 보험 및 연금-가계(10.2%), 비은행-가계(9.4%) 등이 뒤를 이었다.

상호연계비율은 두 경제주체의 서로에 대한 채권액 합계를 금융자산 총액으로 나눈 값이다.

반대로 9.7%에서 9.4%로 떨어진 비은행-가계 간 수치를 두고는 “주택거래량 감소에 따른 주택담보대출 수요 위축과 총부채원리금상환비율(DSR) 대출 규제로 비교적 만기가 짧은 기타대출 상환 등으로 비은행 가계대출이 감소한 데 주로 기인한다”고 짚었다.

전체 상호연계규모는 1경6706조9000억원으로 전년 말(1경5778조9000억원) 대비 928조원 증가했다.

금융기관 간 상호연계성을 보면 그 규모는 3477조5000억원으로 전년 말(3191조9000억원)보다 285조6000억원 확대됐다. 상호연계는 은행(예수금, 발행채권), 투자펀드(펀드지분 설정액), 기타금융기관(예수금)을 중심으로 형성된다.

전년 말 대비 상호연계비율을 보면 비은행-기타금융기관(15.7%→15.2%), 은행-기타금융기관(12.2%→12.0%)은 하락했다. 김 팀장은 “각각 비은행의 기타금융기관 발행채 매도, 기타금융기관의 은행 대출금 상환에 따른 것”이라고 설명했다.

투자펀드-기타금융기관(10.1%→11.2%)은 투자펀드의 기타금융기관 발행채 매수에 따라 상승했다.

상세자금순환표는 글로벌 금융위기 이후 금융위험 확산 경로 파악이 중요해지면서 경제주체와 금융기관 간 연계성을 보여주는 지표의 필요성에 따라 개발됐다. 주요 20개국(G20) DGI(Data Gap Initiative), 2025 국민계정체계(SNA)에서 통계 개발과 공표를 권고하고 있고 한은은 2018년부터 매년 시험 편제를 실시해왔다. 앞으로는 매년 1월 분기별 자금순환통계와 함께 공개할 예정이다.

김 팀장은 “금융시장 내 리스크 및 취약성을 모니터링하고 리스크의 전이 경로와 파급 효과를 파악하기 위한 스트레스 테스트 및 금융안정 지표 개발 등에 활용될 것”이라고 말했다.

공표 범위도 확정했다. 금융상품은 △현금 및 예금 △채권 △대출금(정부융자 포함) △보험 및 연금 준비금 △투자펀드지분으로 구성한다.

경제부문은 △금융법인 △일반정부 △비금융법인 △가계 및 비영리단체 △국외(비거주자)로 분류한다. 금융법인은 다시 △한은 △예금취급기관(은행, 비은행) △투자펀드 △보험 및 연금기관 △기타금융기관(증권사 등 금융중개기관, 금융보조기관, 지주사 등 전속금융기관 및 대부업체 등)으로 나눈다.

시계열은 2018년 통계부터 연간 기준으로 제공하며, 한은 경제통계시스템(ECOS)에서 확인할 수 있다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지